În acest articol îți vom explica termenii folosiți în cadrul contractelor de credit. Înțelegerea semnificației fiecăruia te va ajuta să analizezi ofertele de creditare și să alegi cea mai avantajoasă variantă. Dobânda este valoarea costurilor pe care un client le are pentru rambursarea unui credit. În Ordonanța de Urgență nr. 50 din 9 iunie 2010 sunt stabilite drepturile și obligațiile părților în ceea ce privește contractele de credit pentru consumatori.

Tipuri de dobândă

În cadrul ofertelor de creditare sunt folosite mai multe tipuri de dobândă prin care pot fi calculate costurile clientului.

- Dobândă fixă

- atunci când ai un credit cu dobândă fixă știi de la început care vor fi cheltuielile tale cu împrumutul. Pe tot parcursul derulării creditului valoarea dobânzii va rămâne neschimbată, indiferent de fluctuațiile pieței.

- Dobândă variabilă

- aceasta este folosită în special la creditele imobiliare. Formula de calcul pentru dobânda variabilă conține indicele de referință IRCC / ROBOR / EURIBOR / LIBOR care este adunat cu marja fixă stabilită de bancă. Dobânda variabilă se calculează la soldul creditului.

- Dobândă anuală efectivă (DAE)

- este calculat sub forma unui procent și reprezintă valoarea costurilor totale pe care un client le are cu un credit. În cadrul acestor costuri sunt incluse ratele, dar și comisioanele și taxele percepute.

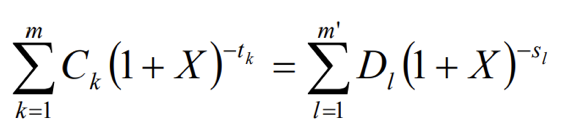

Potrivit Autorității Naționale pentru Protecția Consumatorilor, formula DAE arată, pe perioada unui an, egalitatea dintre valoarea totală prezentă a tragerilor şi valoarea totală prezentă a rambursărilor şi a costurilor suportate:

- X este DAE:

- m este numărul ultimei trageri;

- k este numărul unei trageri, astfel 1 ≤ k ≤ m,

- Ck este valoarea tragerii k;

- tk este intervalul, exprimat în ani şi fracţiuni de an, dintre data primei trageri şi data fiecărei trageri ulterioare, astfel t1 = 0,

- m' este numărul ultimei rambursări sau al costurilor suportate;

- este numărul unei rambursări sau al costurilor suportate;

- Dl este valoarea unei rambursări sau a costurilor suportate;

- Sl este intervalul, exprimat în ani şi fracţiuni de an, dintre data primei trageri şi data fiecărei rambursări sau costuri suportate.

În calculul dobânzii anuale efective sunt incluse costurile administrării contului, costurile de utilizare a unui mijloc de plată și alte costuri privind operațiunile de plată.

În DAE nu sunt însă incluse costurile privind deschiderea unui cont (dacă este opțional), cheltuielile suportate client pentru nerespectarea prevederilor prevăzute în contract și alte costuri.

Atunci când dobânda este variabilă formula de calcul a DAE se realizează potrivit ipotezei căreia rata dobânzii și restul costurilor rămân fixe, la nivelul inițial și se vor aplica aceleași valori pe toată durata împrumutului. Ținând cont că este aproape imposibil ca valorile să rămână aceleași, trebuie să ținem cont de faptul că dobânda anuală efectivă va avea, în acest caz, o valoare orientativă doar.

Dobândă pe zi - Acest tip de dobândă este întâlnit la creditele online de la instituțiile financiare nebancare. Dobânda pe zi este practicată în special la creditele cu o perioadă scurtă de rambursare, care poate și sub 30 de zile.

În plus, penalizările pentru întârzierea plății până la data scadentă atrage penalizări sub forma unei dobânde zilnice pentru fiecare zi de întârziere.

Pentru a avea o evidență clară asupra cheltuielilor pe care le ai cu un credit trebuie să analizezi valoarea dobânzilor și suma totală o rambursezi. Aceste valori sunt foarte utile și pentru a compara ofertele de credit de la bănci sau instituții financiare nebancare.

Dobânda fixă vs. dobânda variabilă

Aceasta este una dintre marile dileme ale clienților. Deși dobânda variabilă poate să aibă la momentul începerii unui contract de credit o valoare mai scăzută, pe toată durata aceasta va oscila și poate înregistra și creșteri considerabile. Acesta este și principalul motiv pentru care clienții evită dobânda variabilă.

În schimb dobânda fixă, chiar dacă valoarea ei poate fi mai mare la momentul încheierii contractului, va rămâne la fel. Pe toată durata contractului nu vei avea oscilații ale ratelor, iar dobânda va rămâne neschimbată. Astfel poți să-ți faci și o imagine de ansamblu asupra cheltuielilor totale pe care le vei avea cu creditul accesat.

Publicat: 2.1.2023

Categorie:

Finanțele personale